TIRE SUAS DÚVIDAS SOBRE FINANCIAMENTO IMOBILIÁRIO

Nos últimos anos, o financiamento imobiliário se tornou a principal forma para aquisição da casa própria e esse procedimento ainda gera muitas dúvidas. Esse artigo possui informações valiosas e várias dicas úteis para quem estiver pensando em financiar seu imóvel.

O VALOR MÁXIMO DA RENDA E LIMITE DE FINANCIAMENTO

A maioria das instituições bancárias liberam crédito para habitação caso as prestações do financiamento não excedam 30% do valor da renda bruta familiar ou individual do comprador. No Itaú o comprometimento é de até 35% da renda líquida e no Santander o comprometimento pode chegar a 35% da renda bruta de acordo com a análise de crédito.

Ao optar pelo financiamento, prefira pagar o valor de entrada mais alto possível. O comprador necessitará pagar à vista pelo menos 20% do valor do imóvel, pois os bancos financiam, em geral, até 80% do valor do imóvel. Isso porque, quanto menor for a quantia a ser financiada, menores serão as parcelas e os juros a serem pagos e mais rápido o imóvel será quitado.

Entre os custos de aquisição não devem ser negligenciados o ITBI e os custos cartoriais de transferência de escritura. Alguns bancos financiam esses custos junto ao financiamento imobiliário mas a política varia de instituição para instituição. Alguns bancos financiam os 80% do valor do imóvel e mais os custos de transferência, enquanto outros bancos financiam os custos desde que estejam inclusos nos 80% do valor do imóvel.

JUROS EM QUEDA E AVANÇO DA CONCORRÊNCIA

Atualmente, a taxa média de juros cobrada nas cinco principais instituições financeiras do país é de 8,94% no Sistema Financeiro de Habitação (SFH), que financia imóveis com valor de até 1 milhão e 500 mil reais em todo país. Há dois anos atrás, a taxa média de juros cobrada pelos bancos no SFH estava acima de 11% a.a..

Vale lembrar que para conquistar as taxas mínimas anunciadas pelos bancos, é importante o tomador do crédito apresentar uma série de condições, sobretudo maior relacionamento com a instituição financeira. O nível e o tempo de relacionamento com o banco, valor do imóvel, bem como o perfil e renda do consumidor também costumam influenciar diretamente nos juros cobrados pelos bancos.

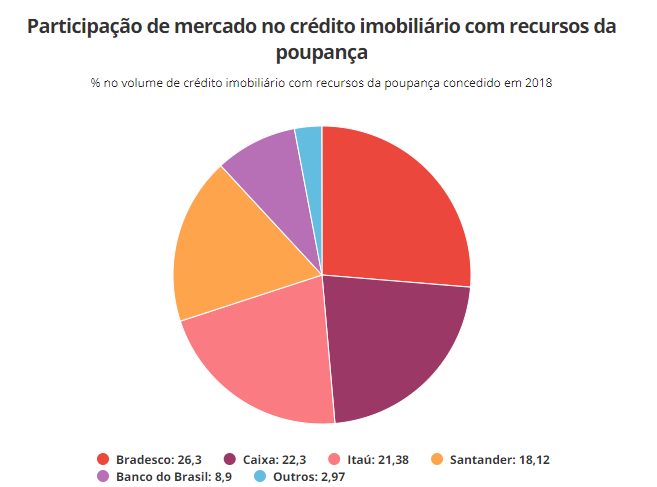

A Caixa segue como líder no mercado imobiliário, com participação de 69,5% no segmento. Mas desde o início do ano passado, perdeu para o Bradesco a liderança no crédito imobiliário com recursos da poupança.

O maior alinhamento das taxas cobradas pelos bancos ocorre em meio a um cenário de recuperação do mercado imobiliário e com os bancos reforçando o foco no crédito imobiliário.

SIMULE ONLINE SUAS PRESTAÇÕES

Caso queira saber o valor que ficarão as prestações é possível fazer uma simulação do financiamento on-line. As principais instituições do país disponibilizam simuladores de crédito em seus sites que auxiliam na projeção da compra.

Abaixo segue o link dos simuladores dos 5 maiores bancos brasileiros:

Banco do Brasil

https://www42.bb.com.br/portalbb/imobiliario/creditoimobiliario/simular,802,2250,2250.bbx

• Bradesco

https://banco.bradesco/html/classic/produtos-servicos/emprestimo-e-financiamento/encontre-seu-credito/simuladores-imoveis.shtm#box1-comprar

• Caixa Econômica Federal

http://www8.caixa.gov.br/siopiinternet-web/simulaOperacaoInternet.do?method=inicializarCasoUso

• Santander

https://www.webcasas.com.br/webcasas/?headerandfooter/#/dados-pessoais

Itaú

https://www.itau.com.br/creditos-financiamentos/imoveis/simulador/

CONDIÇÕES PARA USO DO FGTS

Que o FGTS pode ser utilizado tanto como recurso para amortizar o valor total na compra de um imóvel como para pagar prestações em um financiamento imobiliário, já é amplamente conhecido, entretanto existe algumas condições específicas para o uso do FGTS. Entre elas podemos citar:

• o imóvel que será financiado precisa, obrigatoriamente, estar localizado na mesma cidade (ou região metropolitana) onde o cliente mora;

• somando os períodos trabalhados (consecutivos ou não), é preciso ter no mínimo 3 anos de trabalho sobre o regime do FGTS na mesma ou em diferentes empresas;

• o cliente não pode ter nenhum financiamento ativo no SFH, independentemente de qual seja a região do país;

• o FGTS pode ser utilizado para abater em até 80% o valor das prestações, mas apenas dentro de um período de 12 meses consecutivos;

• o uso do FGTS não será liberado caso o cliente já tenha imóvel registrado em seu nome;

• mesmo com restrições no nome (SPC ou Serasa Experian), o cliente pode utilizar o FGTS em um financiamento imobiliário;

• caso já o tenha utilizado em outra transação imobiliária, é preciso aguardar o período de carência de 3 anos, para que o cliente possa usar o FGTS novamente;

• para poder utilizar o FGTS como recurso para amortizar as prestações de um financiamento, o imóvel não pode ser avaliado em valor superior a R$ 500 mil.

DIFERENÇA ENTRE SISTEMAS DE AMORTIZAÇÃO: SAC E PRICE

O sistema de amortização trata especificamente da forma como o valor principal do financiamento, isto é, o valor que você pegou emprestado do banco, será pago ao longo do contrato.

De acordo com a SAC (Sistema de Amortização Constante), a diminuição da dívida a cada mês de pagamento é constante. Isso acontece porque o valor de uma parcela é formada pela soma da amortização e os juros da despesa. Ao longo do pagamento, tanto a dívida quanto os juros do parcelamento caem, o que consequentemente diminui o valor das prestações.

Já na Tabela Price (TP), o que se mantém constante é o valor da prestação. Consequentemente, a amortização do valor principal da dívida será crescente mês a mês.

Assim, no sistema SAC você amortiza mais no começo do contrato, o que torna a primeira prestação do financiamento, em média, 25% maior do que na Price, quando consideramos a mesma taxa de juros. No entanto, quando comparamos o valor final pago no financiamento, no sistema SAC esse valor será, em média, 15% menor do que na Price.

DOCUMENTAÇÃO NECESSÁRIA E COMPROVAÇÃO DE RENDA

Nessa etapa, você deve, obrigatoriamente, apresentar cópias do CPF e RG ao banco, junto dos originais. Lembrando que, se existe união estável ou um casamento registrado em cartório, é necessário a anuência do companheiro(a), pois a compra pode ser declarada nula futuramente caso haja contestação ou qualquer outro problema.

Sendo assim, ambos precisam apresentar seus holerites e comprovante de estado civil. Caso sejam autônomos, é importante entregar extratos bancários para demonstrar a movimentação na conta e também a declaração de imposto de renda do casal.

Se você deseja financiar com um banco no qual ainda não possui conta, deverá se submeter a todo o processo de cadastramento junto ao gerente, o qual te informará toda a documentação necessária para dar seguimento às etapas e, posteriormente, aprovar o financiamento. Procure demonstrar de onde vem a sua renda familiar, seja através de holerites, extratos bancários, declaração de imposto de renda, contratos de prestação de serviço, etc.

Por último, aguarde a sua análise no SPC (Serviço de Proteção ao Crédito) e, caso não haja nenhuma pendência em seu nome, o crédito é aprovado.

QUANTO TEMPO LEVA PARA A APROVAÇÃO?

O tempo de espera entre as simulações e a aprovação do crédito dura em média de 30 dias nos principais bancos, com exceção da Caixa Econômica Federal, onde a aprovação leva em torno de 90 dias devido ao elevado número de contratos analisados pelo banco.

Ressaltando que tudo vai depender de uma série de fatores: se você já possui todos os documentos necessários em mãos, se o financiamento será no banco que possui conta ou em uma agência diferente, se já simulou a quantidade que poderá investir ou não.

Após toda a etapa de comprovação de dados, a instituição financeira solicitará uma avaliação do imóvel — feita por uma empresa especializada, engenheiro ou arquiteto —, para confirmar o seu valor real de mercado.

Tendo a confirmação do valor, as prestações são estabelecidas e passa-se para a etapa de elaboração do contrato, que deve ser assinado pelo vendedor e pelo comprador. A partir disso, o banco pagará o vendedor e a dívida fica sendo entre você e o banco.

Estar atento as essas dicas é primordial para que o seu sonho não se torne uma frustração. Lembre-se que o próprio imóvel torna-se a garantia do seu financiamento.

Compartilhar

Últimas Postagens

- COMO MONTAR UM CLOSET PERFEITO IGUAL AO DE UM PROGRAMA DE DECORAÇÃO 29 de junho de 2020

- APRENDA COMO DESCARTAR LIXO DO CONDOMÍNIO EM TEMPOS DE CORONAVÍRUS 19 de junho de 2020

- CONHEÇA AS TENDÊNCIAS DE CORES PARA O SEU APARTAMENTO 2 de junho de 2020

- APRENDA COMO DECORAR O SEU APARTAMENTO COM LED 27 de maio de 2020

- APRENDA A FAZER UM JARDIM VERTICAL DE PALETES NO SEU APARTAMENTO 19 de maio de 2020